Российская экономика продолжит умеренный, но стабильный рост. Несмотря на внешнее давление, санкции, а также относительно невысокие цены на нефть рост ВВП составит 1,6% в 2018 году и 1,5% 2019 в году – прогнозирует Euler Hermes, крупнейший в мире страховщик торговых кредитов и дочерняя структура международного финансового холдинга Allianz.

Экономисты компании связывают это с разумной денежно-кредитной политикой Центрального банка России, диверсификацией экспортно-импортных отношений, а также усилением позиций производственного сектора. В то же время аналитики Euler Hermes предостерегают российский и международный бизнес, указывая на возрастающие в 2019 году риски неплатежеспособности предприятий и сложность взыскания долгов в России.

Макроэкономический прогноз Euler Hermes подготовлен в третьем квартале 2018 года и основывается на результатах анализа деятельности крупных многонациональных предприятий из более чем 50 стран мира, составляющих 92% мирового ВВП, а также на базе аналитики Департамента экономических исследований компании. Прогноз предусматривает три возможных сценария: «новый» умеренный рост (вероятность 75%), ухудшение ситуации (20%) и улучшение ситуации (5%).

Санкции vs дедолларизация

По словам главного экономиста Euler Hermes Людовика Субрана, санкции 2018 года впервые по-настоящему оказали влияние на курс рубля, который потерял 15% по отношению к доллару с начала года. Кроме этого, негативное влияние санкций на приток иностранных инвестиций может усугубить отток капитала в случае введения США санкций против российского госдолга.

На фоне этих факторов финансовая политика России остается разумной, с сохранением умеренного уровня расходов по сравнению с другими странами. Снижение темпов выпуска долговых обязательств (310 млрд руб. по сравнению с ранее запланированным объемом в 450 млрд руб.) в сочетании с более короткими сроками погашения будут нивелировать некоторую неопределенность, обусловленную санкциями. Кроме того, после введения Западом санкций в 2014 году падение экспорта в ЕС было замещено ростом экспорта в Китай и на Ближний Восток, что относится также и к импорту. Таким образом, независимость позиций Центрального банка России и разумная денежно-кредитная политика помогли справиться со сложной макроэкономической ситуацией.

К дальнейшим возможным последствиям Euler Hermes относит сдерживание торговых отношений между США и Россией в целом, ограничение банковских кредитов российским резидентам, а также запрет на сделки с имуществом и смежными интересами российских государственных банков.

«Дедолларизация может быть мерой противодействия: увеличение золота в валютных резервах страны может быть частью плана по минимизации долларовых расчетов. Поощрение и облегчение использования альтернативных валют в международной торговле может быть еще одной мерой — например, сделки с ЕС и Китаем, основными торговыми партнерами России, на которые приходится почти 60% внешней торговли, могут быть переведены в евро и юани, в то время как торговлю со странами СНГ можно было бы вести в рублях. Делистинг компаний с международных бирж может стать еще одним инструментом», — сказал Людовик Субран, главный экономист Euler Hermes.

Эксперты Euler Hermes отмечают тренд по снижению показателя оборачиваемости дебиторской задолженности в России, связанный с тем, что компании стали более осторожными в предоставлении щедрых условий кредитования и длительных сроков погашения. В 2017 году он сократился на 2 дня и составил 56 дней (в 2016 году в среднем по России он составлял 58 дней). Для сравнения, самый низкий показатель дебиторской задолженности в нашей стране наблюдался в докризисных 2007-2008 годах и составлял 47 дней, и, наоборот, в 2014 году он достиг 60 дней.

Одновременно по итогам первых 8-ми месяцев 2018 года снизился риск неплатежеспособности российских компаний (-8% за 12 месяцев, закончившихся в августе 2018 года). Тем не менее, Euler Hermes ожидает разворота тренда и прогнозирует рост неплатежеспособности на 6% в 2019 году. Относительно низкий показатель 2018 года выглядит несколько предвзятым, поскольку при его расчетах учитывалась высокая база 2017 года. В 2017 году показатель был самым высоким с 2010 года, а начиная с 4-го квартала 2017 он оставался неизменным. Кроме того, три ключевых сектора (строительство, производство и транспорт) были в стороне от общенациональной тенденции, но уже в 2018-м столкнулись с ростом неплатежей.

Процесс взыскания долгов в России весьма сложен: в представленном Euler Hermes в начале 2018 года рейтинге стран по сложности возврата долгов страна находится на 5-м месте после Саудовской Аравии, ОАЭ, Малайзии и Китая. Такая позиция обусловлена особенностями отечественного законодательства и низкой платежной дисциплиной. Для сравнения, процесс взыскания наиболее отлажен в таких странах как Швеция, Германия и Финляндия.

Действующее российское законодательство в части банкротств предоставляет широкий спектр инструментов для затягивания процесса взыскания и снижения вероятности его положительного исхода. Наиболее распространенными примерами манипуляций со стороны должников являются запуск «управляемых» банкротств с предшествующим созданием мнимой кредиторской задолженности, инициирование встречных исков, заявление обеспечительных мер со стороны «дружественных» кредиторов, предоставление в суд некорректных данных экспертиз и т.п. Согласно данным Euler Hermes, в процедурах банкротства российские кредиторы могут рассчитывать на получение не более 3% заявленных требований.

«Важно отметить, что общенациональный показатель маскирует очень неравномерную ситуацию по различным отраслям экономики, — комментирует Дарья Яковлева, генеральный директор Euler Hermes в России. — В частности, в зоне риска в ближайшее время продолжают оставаться строительный сектор и розничная торговля непродовольственными товарами, что обусловлено изменениями в структуре спроса и доходов конечных потребителей. Повсеместно наблюдаются рост конкуренции, ограниченный потребительский спрос, общая тенденция к снижению рентабельности и ликвидности, а также ограниченный доступ к кредитным ресурсам. Влияние этих факторов приводит к ухудшению ситуации с платежной дисциплиной».

Например, оборот розничной торговли за первые 8 месяцев 2018 года увеличился на 2,7%, причём продажи непродовольственных товаров растут быстрее продовольственных. При этом реальные располагаемые доходы россиян пока восстанавливаются очень медленно: за первое полугодие 2018 г. они увеличились всего на 1,6%. В июне в годовом выражении они выросли на 0,2%, а в мае – на 0,1%. Рост розничных продаж вызван преимущественно доступностью потребительских кредитов и покупками в кредит. Таким образом, отсутствуют основания для выводов о наступлении потребительского оживления. «Кроме того, принятый закон о повышении НДС с 1 января 2019 года и ускорение инфляции могут негативно отразиться на потребительском спросе. В целом, в последние месяцы отмечается ухудшение потребительских ожиданий покупателей, что приведёт к замедлению экономики в следующем году», — считает Дарья Яковлева.

Риски неплатежей для российских компаний

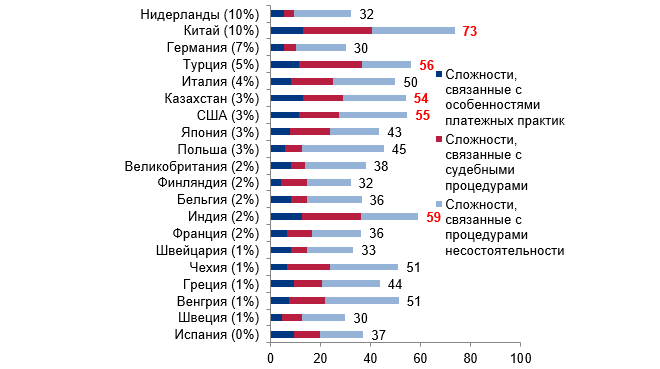

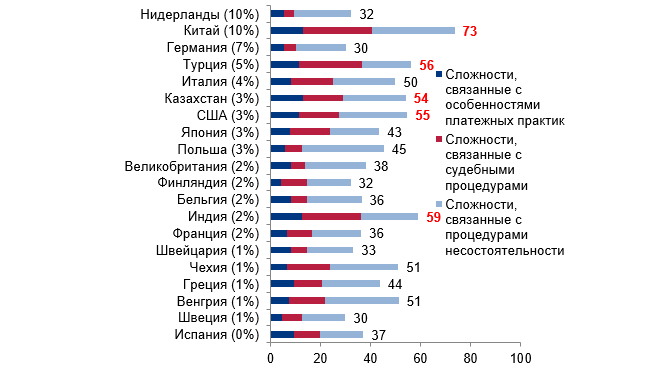

Не менее важно обращать внимание на риски неплатежей российским компаниям, ведущим бизнес на зарубежных рынках. Так, по данным Euler Hermes, из 20 стран, на которые приходится максимальная доля в российском экспорте, наиболее вероятны неплатежи со стороны китайских компаний (доля в российском экспорте – 10%), индийских (доля в российском экспорте – 2%), турецких (доля в российском экспорте – 5%), казахских (доля в российском экспорте – 3%), а также компаний из США (доля в российском экспорте – 3%). В качестве основной причины неплатежей выступает финансовая несостоятельность (банкротства) компаний в перечисленных странах (см. график «Риски неплатежей в странах с наибольшей долей в российском экспорте»).

«Ожидается, что в 2019 году глобальный индекс неплатежеспособности продолжит расти третий год подряд и вырастет на 5% (после +8% в 2018 году и + 6% в 2017 году), хотя он сильно варьируется в зависимости от различных стран и секторов экономики, — подчеркивает Дарья Яковлева. — Неплатежеспособность в Китае, ключевом торговом партнере России, в 2018 году вырастет на 50%».

Рынок кредитного страхования

Однако, поскольку наибольшая доля активов компаний сосредоточена в дебиторской задолженности, спрос на кредитное страхование в России растет. «За последние 2 года рынок страхования торговых кредитов вырос более чем на 140%. По состоянию на конец 2017 года объем страховых взносов, собранных страховщиками на российском рынке, составил 4,35 млрд рублей», — делится Дарья Яковлева.

Особенность российского рынка кредитного страхования — его низкое проникновение и наличие потенциала для роста. Так, в мире доля сборов по кредитному страхованию по отношению к ВВП составляет 0,018%, в Западной Европе она доходит до 0,034%, а в России этот показатель составляет всего 0,002%. Положительный фактор — запланированные изменения Правительства РФ в закон «О валютном регулировании и валютном контроле», которые смягчат требования по возврату валютной выручки по внешнеторговым контрактам в случае неисполнения иностранными партнерами своих обязательств.

«Экспортеры смогут избежать штрафа за невозврат валютной выручки, если деньги на банковский счет за них перечислила страховая компания, включая частных страховщиков, таких как Euler Hermes, — отмечает Дарья Яковлева. — Это позволит предпринимателям эффективнее управлять экспортными кредитными рисками. Полис страхования экспортных рисков позволит выполнить требования по репатриации валютной выручки и избежать санкций регулятора».

Справка

График 1. Риски неплатежей в странах с наибольшей долей в российском экспорте

Статистика Euler Hermes по возврату дебиторской задолженности

Услуги взыскания – часть комплексной услуги по управлению дебиторской задолженностью, которую Euler Hermes предлагает своим клиентам. В 2017 Euler Hermes обеспечила возврат денежных средств по более, чем 303 тыс. заявкам в 160 странах мира на общую сумму более 1,75 млрд евро.

Наибольшая сумма дебиторской задолженности, возвращенной с помощью Euler Hermes по обращению одного из клиентов, составила 3,7 млн евро. Наименьшая сумма взысканий составила 47,6 евро.